O que é investir, afinal?

Investir é colocar seu dinheiro para trabalhar por você, buscando multiplicá-lo ao longo do tempo.

Neste guia, vou te apresentar os primeiros passos no mundo dos investimentos, com foco em opções seguras, simples e acessíveis para quem está começando agora.

Por que você deve investir?

Você já percebeu que a cada mês parece que o seu dinheiro compra menos coisas?

A conta do supermercado sobe, produtos somem do carrinho, e o orçamento parece mais apertado. Isso é a inflação — o aumento dos preços ao longo do tempo.

Ela corrói o poder de compra do seu dinheiro. E deixar o dinheiro parado é como vê-lo se desvalorizar lentamente.

A única maneira de proteger e fazer o seu dinheiro crescer é investindo. Com os investimentos certos, você pode acompanhar ou superar a inflação, enquanto constrói seus objetivos: comprar a casa própria, fazer aquela viagem tão sonhada ou até conquistar a tão desejada liberdade financeira — quando trabalhar vira uma escolha, não uma obrigação.

O que fazer antes de começar a investir: 3 passos essenciais

1. Quite suas dívidas

Dívidas geralmente crescem mais rápido do que os investimentos rendem. Por isso, o primeiro passo de qualquer investidor é se livrar de pendências financeiras, especialmente aquelas com juros altos — como cartão de crédito e cheque especial.

2. Crie uma reserva de emergência

Antes de começar a investir de fato, é fundamental montar uma reserva de emergência.

Esse valor serve como uma base de segurança: ele garante que você terá dinheiro disponível para lidar com imprevistos, como uma despesa médica ou uma emergência no trabalho — sem precisar recorrer a empréstimos ou cartões de crédito.

Essa reserva permite que você invista com tranquilidade, sabendo que sua vida financeira está protegida.

3. Defina metas claras

Com as finanças organizadas, é hora de traçar objetivos. Estabeleça metas reais e alcançáveis:

- Juntar R$ 1.000

- Chegar aos R$ 5.000

- Construir uma carteira de R$ 100.000

Conforme você mantém uma rotina de aportes mensais e aprende mais sobre seus investimentos, seu patrimônio começará a crescer — muitas vezes de forma exponencial.

Comece pela renda fixa: o primeiro passo mais seguro

A renda fixa é considerada o tipo de investimento mais seguro para quem está começando.

Como o nome já diz, ela oferece uma rentabilidade mais previsível — ou seja, você consegue ter uma boa ideia de quanto seu dinheiro vai render.

Os investimentos em renda fixa funcionam como um empréstimo que você faz para uma instituição (como bancos ou o próprio governo). Em troca, você recebe esse valor de volta com juros depois de um prazo combinado.

A renda fixa pode ser dividida em dois principais tipos:

Títulos pré-fixados

Nesse tipo de investimento, você já sabe no momento da aplicação qual será a taxa de rendimento até o vencimento.

Por exemplo: ao investir em um título pré-fixado que rende 10% ao ano, você já sabe exatamente quanto vai receber no final do prazo.Títulos pós-fixados

Aqui, a rentabilidade está atrelada a um índice econômico, geralmente a taxa Selic (a taxa básica de juros do Brasil).

Isso significa que o rendimento final vai depender do comportamento dessa taxa durante o período em que seu dinheiro estiver investido.Um exemplo clássico é o Tesouro Selic, que rende sempre o equivalente à taxa definida pelo Banco Central.

Ambos os tipos podem fazer parte da sua carteira, mas os pós-fixados, especialmente atrelados à Selic, costumam ser indicados para a reserva de emergência, por oferecerem liquidez e segurança.

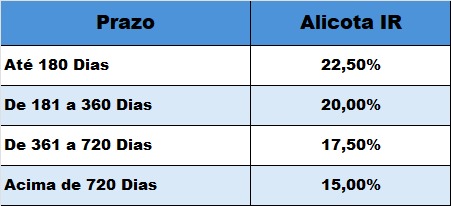

Como funciona o imposto de renda na renda fixa

Quando falamos de investimentos, é importante entender que nem todo rendimento é livre de impostos. Existem títulos que são isentos de Imposto de Renda (IR) e outros onde você precisa pagar uma porcentagem sobre o lucro obtido.

Alguns investimentos em renda fixa têm isenção de IR para o investidor pessoa física. Isso significa que todo o rendimento líquido vai direto para o seu bolso, sem descontos.

Esses ativos estão ligados a setores estratégicos da economia — como o imobiliário e o agronegócio. Os principais exemplos são:

- LCI (Letra de Crédito Imobiliário)

- LCA (Letra de Crédito do Agronegócio)

- CRI (Certificado de Recebíveis Imobiliários)

- CRA (Certificado de Recebíveis do Agronegócio)

Esses títulos são emitidos por instituições financeiras que direcionam os recursos para financiar projetos nesses setores.

Investimentos com IR (tributados)

Outros ativos de renda fixa, como o Tesouro Direto e os CDBs (Certificados de Depósito Bancário), têm cobrança de IR sobre o rendimento obtido, de acordo com uma tabela regressiva. Isso quer dizer que quanto mais tempo você mantiver o investimento, menor será o imposto pago.

Importante: O IR não incide sobre o valor que você investiu, apenas sobre os lucros.

Exemplo prático:

Imagine que você invista R$1.000 em um CDB que rende 10% ao ano.

Ao final de 12 meses, você terá R$1.100 — um lucro de R$100.

Se você resgatar o valor após esse período, o IR será de 17,5% sobre os R$100 de lucro, ou seja:

R$17,50 de imposto.

Seu lucro líquido será de R$82,50, e você ficará com R$1.082,50 no total.

Perfil de investidor e o triângulo dos investimentos

Antes de começar a montar sua carteira de investimentos, é importante entender seu perfil de investidor. Isso vai ajudar a escolher os ativos que fazem sentido para os seus objetivos e para a sua tolerância ao risco.

Existem três perfis principais:

🟩 Conservador

- Foco: Segurança e estabilidade.

- Prefere investimentos de baixo risco, mesmo que rendam menos.

- O objetivo principal é preservar o capital.

- Exemplos: Tesouro Selic, CDBs de bancos grandes, LCI/LCA.

🟨 Moderado

- Foco: Equilíbrio entre segurança e retorno.

- Está disposto a assumir riscos moderados para ter uma rentabilidade maior.

- Gosta de manter parte do dinheiro em investimentos mais líquidos e seguros.

- Exemplos: CDBs de médio prazo, fundos multimercado conservadores, debêntures de boa classificação.

🟥 Arrojado (ou agressivo)

- Foco: Rentabilidade no longo prazo.

- Aceita maior volatilidade e riscos, porque entende que isso pode gerar ganhos maiores.

- Geralmente já tem uma reserva de emergência sólida e experiência no mercado.

- Exemplos: ações, fundos imobiliários, ETFs, criptomoedas.

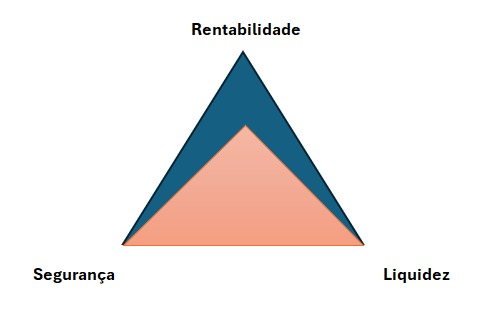

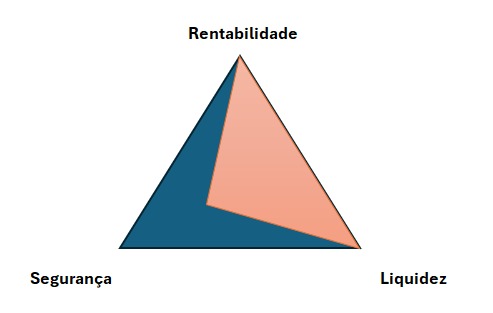

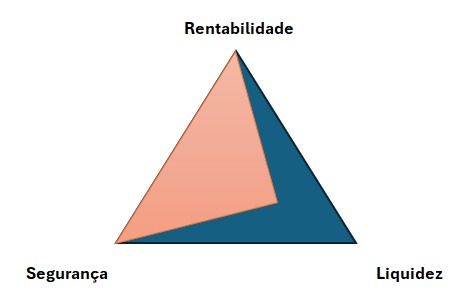

Ilustrações para exemplificar conceito do Triangulo dos investimentos

A poupança tem alta liquidez e segurança, mas baixa rentabilidade.

Ações têm alta rentabilidade potencial, mas menos segurança e liquidez variável.

CDB de longo prazo: mais segurança e rentabilidade, mas liquidez só no vencimento.

Conclusão

Quanto antes você começar a investir, mais tempo o seu dinheiro terá para trabalhar por você.

Este foi apenas o primeiro passo — nas próximas publicações, vamos aprofundar ainda mais seu conhecimento sobre o mundo dos investimentos.Espero ter conseguido explicar tudo de forma clara. Se ficou com alguma dúvida ou tem sugestões, entre em contato!

E não se esqueça: acompanhe nosso site para não perder os próximos conteúdos.